Ejemplos de llamada de margen en Forex

La pérdida completa de los fondos, especialmente la primera vez, es una situación bastante peculiar en los traders novatos. Por eso es importante que veas algunos ejemplos de llamada de margen en Forex

Sin embargo, esto también puede sucederles a los operadores experimentados en caso de que no cumplan con una gestión de riesgos. Dicho esto, estudiemos más a fondo lo que es una llamada de margen y como evitarla.

Dando inicio con lo que es la definición; una llamada de margen viene a ser el monto o valor actual de un depósito cuando hay o existe el riesgo de incapacidad; para mantener una posición de apalancamiento abierta, son notificadas por los brokers.

En estos casos, el operador debe reponer rápidamente el saldo para continuar operando.

Si las pérdidas continúan aumentando; se dará lugar a una situación de Stop Out y el corredor se verá obligado a cerrar las posiciones a la fuerza.

Por lo general, los niveles de margen se encuentran entre el 20-30% del depósito al comienzo del día de negociación, excluyendo a las posiciones abiertas

Dado que para la mayoría de los brokers; el proceso de reposición de una cuenta no sigue el ritmo de la dinámica de los cambios en las cotizaciones; estos eventos de llamada de margen y Stop Out ocurren de forma simultánea, a menudo sin notificar a los operadores.

Ejemplos de pérdidas por operaciones erradas:

Ahora analicemos la parte práctica. Consideremos un ejemplo de caída de los precios al nivel Stop Out en el par EUR/USD con un depósito inicial de $500 y un apalancamiento de 1:100; esperando que la tendencia alcista continúe y que se presente una cofinancian de los indicadores técnicos.

Confiando en su decisión, el operador decide usar una gestión de riesgo bastante discreta y abre una posición de venta con un volumen de 0.2 lotes al nivel de 1.14720, lo que permite el apalancamiento del bróker. En este caso, $200 o el 40% del monto inicial serán descontados del saldo como garantía.

Pero supongamos que las noticias fundamentales arrojan peores resultados que el de los pronósticos esperados. Esto reducirá al mercado y la posición abierta dejara de ser rentable. Una caída de 100 puntos al nivel de 1,13720 conduce a una perdida completa del margen.

Siempre que el nivel del margen de llamada sea del 30% y la caída continúe en otros 110 pips, la posición se verá forzada a cerrar a un precio de 1,12620 quedando un saldo restante en la cuenta de $80.

Se hubiese podido evitar, mediante la configuración del stop loss, una caída al nivel del stop out, tal como se ve. Los traders principiantes aun estando información accesible al público en internet, continúan tratando de operar constantemente, las ansias pueden más que ellos.

Esto es totalmente cierto para los operadores que cambian sus operaciones a medio y pre plazo a partir del scalping; donde la llamada de margen parece ser un valor inalcanzable.

Calculo de lotes máximos

La rapidez con la que una llamada de margen llega directamente depende del volumen de las posiciones abiertas, especialmente cuando la estrategia implica abrir nuevas o agregar el volumen de las posiciones actuales al momento de ruptura o rebote de los niveles clave, es decir soportes, resistencias, Fibonacci, pivotes y otros. Por lo tanto siempre controla el número máximo de lotes que puedes abrir según el monto del depósito.

No debes olvidar que el costo de un lote estándar es diferente para cada activo, y que para los pares de divisas es de 100.000 unidades. Esto es posible ejecutarlo en el Metatrader 4

Como se nota, antes de empezar a operar en las condiciones especificadas, un operador puede abrir posiciones con un volumen total de lotes calculados (máximo).

Es fundamental que el lote del depósito se correlacione con las características de la llamada de margen. Ya que la reducción de esta no debe superar el 20-30%; eso muy a pesar de la estrategia o sistema de trading que se esté empleando. Por lo tanto, abrir posiciones en su máxima expresión no es la mejor alternativa.

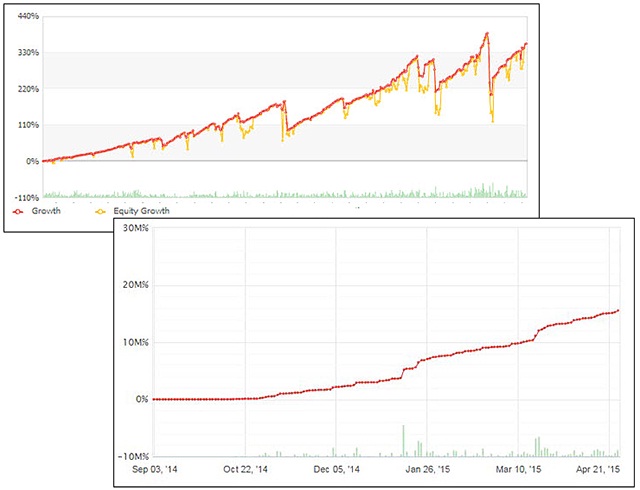

Cuando se hace uso de los asesores inteligentes así como de estrategias para posibles reducciones en niveles de margen; el estudiar la forma de la curva en el cambio de capital para un periodo seleccionado proporciona información muy relevante.

!Huye del alto riesgo!

Tal como se observó, la curva anterior muestra reducciones periódicas de capital profundo, lo que se traduce en un alto riesgo de llamadas de margen.

Por lo tanto, se requiere de una gran inversión en el depósito; o de un apalancamiento para soportar caídas al nivel del Stop Out y poder seguir operando. ¡Este tipo de patrones en las cuentas es típico para estrategias con Martingale y variantes piramidales!

La figura en la parte de abajo enseña una curva más suave con casi ninguna reducción. Un crecimiento tan pequeño que no cae en niveles críticos de precios lo demuestran los sistemas de tendencias a mediano y largo plazo, con una buena gestión de riesgos. En este caso se utilizan stop loss y otros métodos para minimizar las pérdidas, como el promedio.

En la estrategia intradia y scalping, se debe analizar la dinámica de la igualdad al menos semanalmente, para esto se han desarrollado una serie de indicadores adecuados.

De esta forma, se podrá ver de antemano que la estrategia que el operador está empleando se encuentra perdiendo estabilidad y puede generar márgenes de margen cuando aumenta la volatilidad o las reversiones del mercado.

Recomendaciones para evitar la aparición de llamadas de margen

- Los asesores automáticos son los primeros candidatos para lograr rápidamente el nivel de margen, especialmente si se utilizan martingala y piramidales sin limitación de pérdidas incorporada;

- Además del tamaño del lote, el segundo factor importante que afecta la probabilidad de una llamada de margen será el costo de un punto de un activo comercial. Por ejemplo, para las materias primas y los metales, es varias veces mayor que para los pares de divisas, y el precio, en consecuencia, puede llegar a estar en el nivel de pérdidas irrecuperables más rápido, aunque los puntos cubrirán la misma distancia;

- Las brechas de precios o las brechas que ocurren después de los fines de semana, días festivos y eventos fundamentales fuertes pueden llevar a que el nivel de llamada de margen se alcance con demora e inmediatamente. Aunque en el análisis inicial tal cambio de eventos parecía poco probable. Por lo tanto, controle cuidadosamente la garantía para transacciones a mediano y largo plazo y tenga en cuenta los posibles swaps para el día siguiente.

- De lo anterior, se deduce que si se usa el overclocking del depósito con la carga máxima en el depósito más el uso del apalancamiento; es recomendable operar solo dentro del día, ya que incluso una pequeña brecha puede conducir al inicio de llamadas de margen;

- Lee detalladamente las condiciones para la concesión de bonificaciones por depositar una cuenta y otras promociones del bróker. Es necesario comprender claramente cuál será el primero en ir como prenda de transacciones abiertas: bonos o fondos «reales». Si el saldo del propio trader se cancela primero, el cálculo del nivel Stop OUT, teniendo en cuenta el dinero del bono, será incorrecto.

Otras consideraciones:

Sí, al cerrar posiciones antes de que se produzca la llamada de margen, el operador no perderá la oportunidad de seguir operando. Pero si solo quedan fondos de bonificación en la cuenta, esto complicará el retiro adicional de ganancias, ya que se pueden establecer requisitos excesivos, por ejemplo, será posible retirar fondos solo cuando las ganancias superen la cantidad de bonificaciones en 20-30 veces. Los grandes corredores con una reputación confiable no practican tales «estafas» ocultas, y las pequeñas empresas pueden hacerlo, atrayendo a los recién llegados con acciones aparentemente rentables.

En conclusión, notamos una vez más que para evitar la aparición de llamadas de margen, solo puede seguir estrictamente las reglas de administración del dinero y un estricto autocontrol. A menudo hay casos en los que varias operaciones rentables consecutivas relajaron al operador, el volumen de las siguientes se sobreestimó de manera irrazonable y, junto con la pérdida de control sobre el mercado, terminamos con una pérdida total del depósito.